手机无线充软板厂了解到,FPC性能卓越,需求驱动下有超越行业水平的增长。FPC具有配线密度高、体积小、轻薄、装连一致性、可折叠弯曲、三维布线等优势,符合下游电子行业智能化、便携化、轻薄化的趋势。

2009-2019年FPC产值复合增速为6%,高于4.1%的PCB行业增速。19年FPC全球产值122亿美元,占比PCB产值20%。

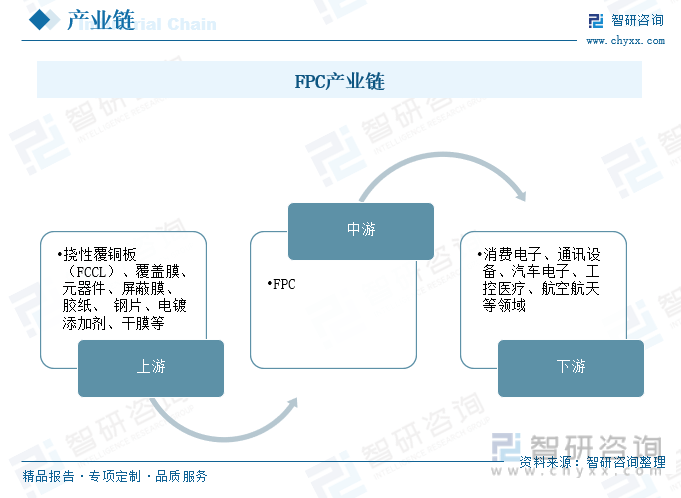

产业链结构

FPC产业链上游主要原材料包括挠性覆铜板(FCCL)、覆盖膜、元器件、屏蔽膜、胶纸、钢片、电镀添加剂、干膜等八大类;中游为柔性印制线路板(FPC)制造;下游最终应用包括消费电子、通讯设备、汽车电子、工控医疗、航空航天等领域。

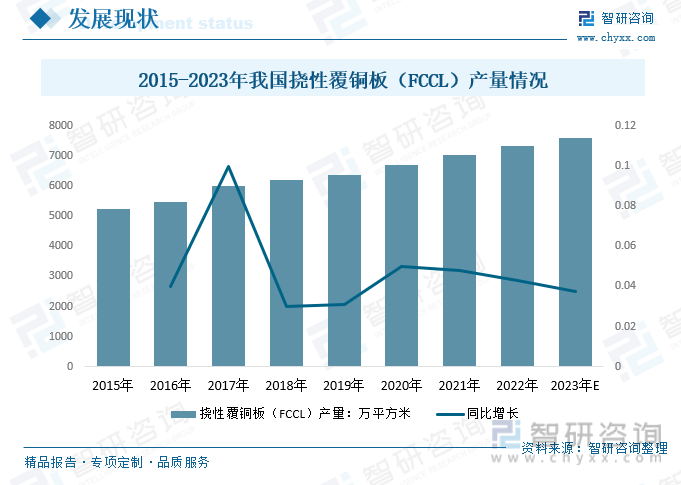

上游-挠性覆铜板(FCCL)

FPC由挠性覆铜板(FCCL)和软性绝缘层以接着剂(胶)贴附后压合而成,FPC的所有加工工序均是在FCCL上完成的。FCCL是生产FPC的关键基材,成本占比达到40%-50%。FCCL的稳定供给和价格波动时是FPC供给的关键因素。2021年我国挠性覆铜板(FCCL)产量从2015年的5254万平方米增长至7023万平方米,预计2023年我国挠性覆铜板(FCCL)产量有望达到7600万平方米。

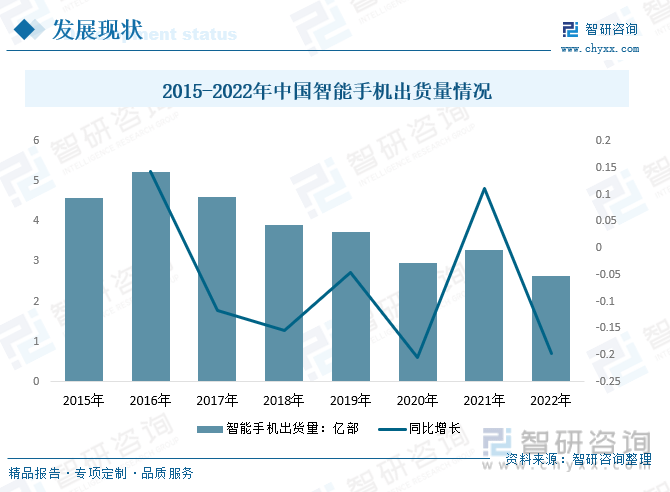

下游-智能手机

智能手机是FPC下游第一大应用领域,FPC在智能手机中的应用涉及显示、电池、触控、连接、摄像头等多功能模组模块。目前智能手机已步入存量时代,加之缺芯、疫情、智能手机更换周期延长等多种因素叠加,导致以手机为代表的消费电子出货量下降明显。2022年我国智能手机出货量为2.64亿部,较2021年减少0.65亿部。

全球FPC市场集中度较高,2018年CR3=58%,国内FPC厂商主要有:上市企业鹏鼎控股、弘信电子、景旺电子等,港股上市公司安捷利,非上市公司精诚达、赣州市深联电路等,呈现两超+众小局面;从产值变化来看,15-18年中国厂商由于自身积极扩产+客户端市占率提高+外部PCB产业转移等因素影响,产值呈现较高幅度的成长,日本、韩国厂商由于聚焦利润率较高的应用领域+扩产意愿较弱+产能退出等原因,产值均值降低,未来国内厂商有序扩产,持续承接海外FPC厂商退出市场。

行业发展趋势

随着科技的不断发展,柔性电路板(FPC)的应用范围正在不断拓展。FPC在智能手机、电脑、数码产品、电子元器件、汽车等领域的应用会有所扩大,激发行业发展活力,使得全球FPC市场状况变得良好。特别是在芯片领域的迅猛发展,也将带动FPC的技术更新,它们的应用将会贯彻整个行业中。

近两年,全球经济面临较大下行压力,在多种因素影响之下电子行业需求存在结构性的差异。中长期来看,全球印制电路板行业都朝着高精度、高密度、高集成度和高可靠性的方向发展,其中5G通信、自动驾驶、智能穿戴、物联网等产品技术升级对半导体先进封装提出更高要求;ChatGPT等新型人工智能的快速迭代和应用拓展使得全球算力增长需求与日俱增,云计算、边缘计算等PCB下游领域也迎来蓬勃发展。高多层、高频高速板、HDI等高阶产品的占比持续提升。

展望未来,随着通货膨胀边际影响逐渐减弱、经济与消费需求稳步复苏,PCB行业有望再度迎来新一轮增长。